年关将至,港股教育公司陆陆续续发了年报。

中教控股(00839.HK)近期公布2019财年业绩。营收19.5亿,同比增长50%;纯利6.87亿元,同比增长24.2%。(注:中教控股把财年时间改为每年的9月1日-次年的8月31日。)

作为曾经港股教育板块中的市值老大,如今的中教控股已经被新东方烹饪学校所超越。

但在学历教育股上,中教控股依旧牢牢把持着龙头老大的位置。去年的送审稿影响还未远去,经过近一年多时间,中教的股价和市值逐渐回升,但依旧没能回归其巅峰期。

7项资本运作、投资50亿元

港股学历教育的业绩增长,不外乎依靠这样一个公式:现有学校容量利用率的提升+学费增长+异地收并购学院、学校。

其中,相比于内生性增长来说,异地收并购见效快、增速快,是学历教育股业绩增长的有效手段。

其中,港股教育板块中高教公司受送审稿影响弱于K12民办学校。并购这一核心逻辑,在后修法时代的高教板块仍可行。高校牌照总共存量几百家,并购一家少一家,而且优质标的更为稀缺。

并购潮又再次于窗口期被掀起。

港股教育公司,各家都在拼跑马圈地的速度,都在看谁能够依靠强大的并购整合能力跑赢市场。

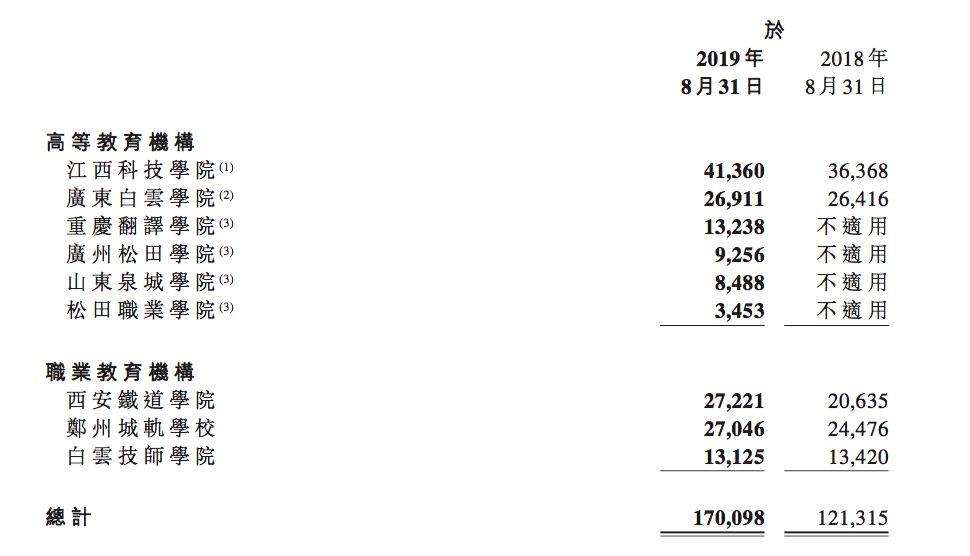

中教控股也不例外。过去的一年里,中教控股的学校数从五所增长为九所,在校人数为17万人,相比于去年增加近四成。

中教控股上市时,最初仅有三所学校:其中江西科技学院是江西省最大的民办普通本科学校;广东白云学院是广东省第三大民办普通本科学校;白云技师学院是全国最大的民办技工学校。依靠这三大学校,中教控股一跃成为港股教育龙头。

但随着各家均进入“买买买”模式,中教控股也加快了资本运作的步伐。

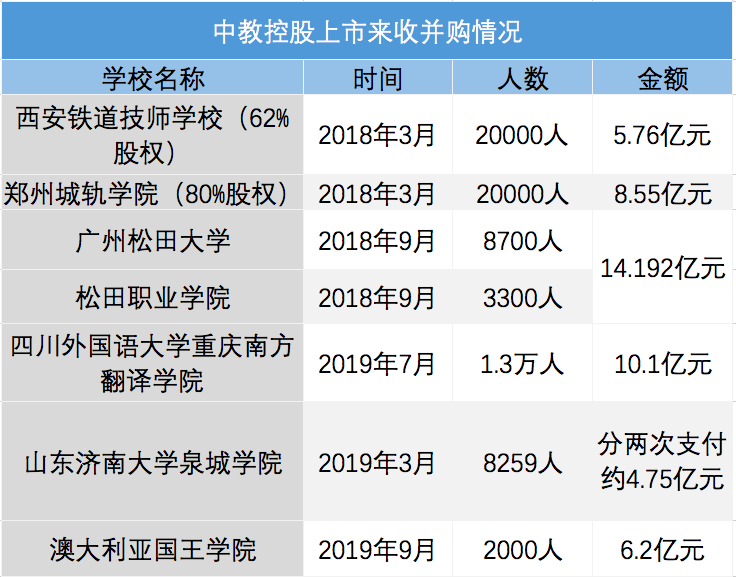

自上市以来,中教控股已经进行了7项资本运作,投资总额在50亿元左右。2019财年,中教控股加快了收并购的步伐,一年时间进行了四起并购。最大一笔当属收购广州松田学院和松田职业学院,投资14亿左右。中教还表示,2020财年还将进一步维持2-3个并购的速度。

相比于希望教育8个月收并购6次,中教的扩张速度相对稳健。

首先来说一下2019财年的首笔收购案——收购松田大学和松田职业学院。松田学院为松田公司和广州大学联合举办的一所民办本科大学,在校生人数为8700多名。松田职业学院为高等职业学院,在校生3300人。

松田职业学院有专升本项目,两所学校可以实现生源导流。两所学校的前经营方都有债务、经营不善,于是决定转手卖出。这起收购案的总价为14.19亿元。中教把两所院校打包一起买了,生均价格为11.8万元。松田学院和松田职业学院2016年纯利为7882.4万元,2017年纯利为7406.07万元。

7月份,收购了四川外国语大学重庆南方翻译学院,收购价为10.1亿元。这所学校拥有重庆渝北区和綦江区两个校区,校园面积1572亩。校园面积大,方便日后扩建或建新校区。学员人数为1.3万人,生均价格为7.76万元。从收购价格来说,行业目前的收购中,生均成本大多超过7万元——不贵也不便宜。在营收方面,这所学院2017、2018年净亏损(除税前)分别为1985万元、400.5万元。总体来说,亏损不多,处于盈亏平衡的边界上。

山东省济南大学泉城学院,先以约2.52亿元收购了50.91%的股权,包括2100万的贷款。除此之外,以2.23亿元收购剩余49.9%的股权。也就是说,基本上4.75亿元拿下泉州学院。当时院校的学生为2824名,生均价格为16.8万元。

从这几次收购案来看,中教控股选的学校基本都是处于盈亏平衡之间的;或有债务危机急于甩卖;或是占地面积大,易于扩建。

除了收购外,扩建学校也是增长的重要手段。目前,中教已经着手扩建新校区。其中广东白云学院新校区已经在9月准备投入使用,新校区建设面积是750亩,第一期已经完成,可以预见容纳8000名学生;第二期预计2021年完成,可容纳1.8万名学生。广州松田学院建设1500亩用地的新校区,可容纳3万名学生。

除此之外,中教控股还有一个值得注意的点。今年9月,中教控股以1.28亿澳元(约等于6.2亿元)收购澳大利亚国王学院,收购完成后其成为中教控股全资子公司。这成为中教海外扩张的重要一步。

现金流是否吃紧?

“买买买”这么多,中教控股的现金流是否吃紧?手上现金是否还够公司未来继续开展“买买买”业务?

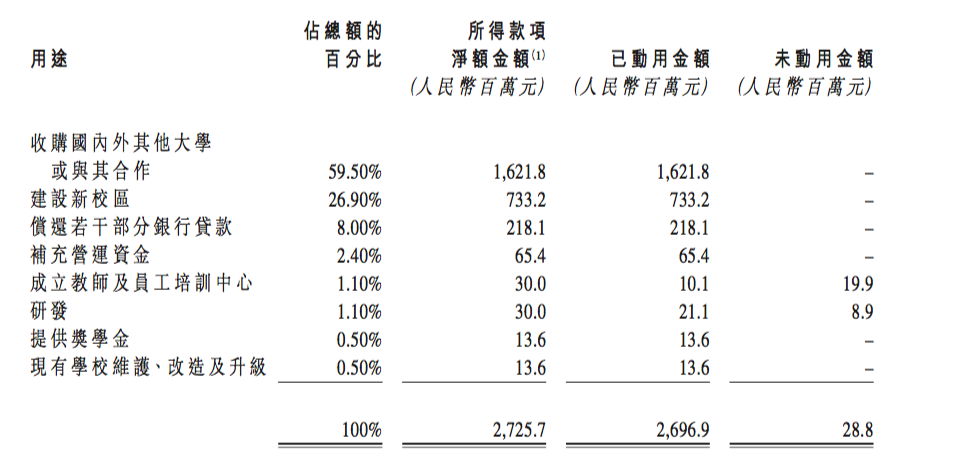

中教控股上市时募集的资金超过32亿元,扣除上市发行等费用后,差不多是27.26亿元。其中,已经动用了26.97亿元的款项。其中,收购大学用了16.21亿,占了筹集款项的绝大部分。

也就是说,上市所筹集的资金,中教控股基本已用完。

没有了上市筹集的款项,必然需要加杠杆。

2018年5月31日,中教控股及其若干全资附属公司作为借款人,与世界银行集团成员国际金融公司订立贷款协议及相关融资文件。内容包括最高金额为2亿美元的长期贷款融资,贷款期最多为7年。

今年3月,中教控股发行了于2024年到期的23.55亿港元可换股债券。利率为2%(低于市场上大部分活期货币基金收益率),转股价为14.69元(溢价30%,2019年3月21日收盘价为11.30元)。国金证券(9.150,0.09, 0.99%)就指出,本次可转债存续期长达5年,至少也要2022年才可以选择赎回。本期可转债规模达3亿美元(约20亿人民币),将为公司发展提供长期稳定的资金。

利率较低,说明大家都是奔着转股去的。中教也是国家批准的第一单,也是目前唯一一单发行超过1年期(实际为5年期)的可转债或纯债。

目前中教控股账上仍有银行结余和现金总额为42.5亿元,其中大部分主要是今年3月发行了20.07亿元的可换股债券,和提取国际金融公司的9亿元贷款。

除此之外,中教控股在今年9月/10月收取了不低于20亿元人民币的学费。这一系列的钱加起来,中教手中大约有60亿现金可支配。同时中教还与惠理成立50亿元并购基金,用于投资教育。

上市两年,中教用50亿换来了7个标的,如今手上还有60亿——收并购并不会因为资金问题而掣肘。

但收并购步伐加快,也让中教业绩承压。2019财年中教营收19.5亿,同比增长50%;纯利6.87亿元,同比增长24.2%。

但毛利率与纯利率均有所下滑:毛利率由60.6%下滑至57.4%;纯利率由42.7%下滑至35.2%;这与新收购的几所学校毛利率低有关。并且中教控股需要为这些独立学院向其各自所属的公立大学支付管理费,这也拖累了利润。负债同时激增,流动负债同比去年增长113%。其中,流动借款为2.84亿元,非流动借款为18.38亿元。

中国教育快报网版权所有,未经书面授权禁止转载使用

Copyright@2000-2020 www.eduyt.cn All Rights Reserved.